生活費を節約するためにはさまざまな方法があるが、中でも家計簿を付けるということは基本中の基本であろう。家計簿を付けることで現在の自分の収支状況を明らかにし、何に多く使っているのか、予算がどのくらい足りないのかなどを洗い出すことができる。

にもかかわらず、多くの人が家計簿を継続できずに今日も無駄遣いを続けてしまっているのが今の日本の現状でもある。家計簿はどうして継続できないのか?どうすれば継続することができるのか?について、今日は徹底的に迫ってみよう。

【この記事の目次】

家計を逼迫する生活費の内訳と予算とは?

「今のあなたの収入で、毎月の食費は何円までならかけられるか?では日用品費は?交際費は?」この質問にあなたは即答できるだろうか?

▲多分即答できないだろう人

まずは家計の基礎である生活費の内訳と予算について、今一度ここで復習してみよう。

食費

「この仕事で食っていく」という言葉があるように、食費というのは家計において最も大切な内訳だ。一日一食をマスターして栄養状態を完璧に保てるというならともかく、私たちは毎日3食を摂らないと体力・気力共に維持することができない。そしてこれは私たちが死ぬまでずっと続ける必要がある。

ガスを使わない生活、電話を使わない生活ならありえるが、食事をしない生活というのはありえない。食費というのはそういうものである。

総務省「家計調査」によると、2人以上の世帯の食費の平均は7.1万円という結果も出ている。あくまで平均だが、目安として食費は手取り収入の15%~16%にすると良い。手取300,000円なら45,000円となる。

日用品費

洗剤、掃除用具、ティッシュペーパー、トイレットペーパー、芳香剤など、1つ1つは安いもの。しかし、いつの間にか消費してしまい、毎週のように何かしら買う必要がある、日用品の購入費とはそんな非常に見えにくい厄介な支出ではないだろうか。

芳香剤のように無くても暮らせる日用品もあるが、台所洗剤やトイレットペーパーが無い生活は考えられないだろう。日用品にかかる費用は家庭の状況によってかなり変動するが、手取り収入の2%に抑えられればベストという。手取300,000円なら6,000円。

しかし、例えばおむつが必要な赤ちゃんがいる家庭で月6,000円はちょっときついだろう。そういう家庭は他の項目を削減して調整する必要があるかもしれない。

光熱費

電気、ガス、水道。オール電化住宅以外ならこの3つは必ずと言っていいほど使っているはずだ。そして光熱費も食費と同じく、生きている間はずっと必要となる支出となる。

2016年からの電力自由化によりこれからの電気料金は大きく変わることが予想されるし、ガスも都市ガスかプロパンガスかでその料金は大きく変わる。水道も地方によっては毎月定額というところも存在する。

なので光熱費の目安や平均を出すのは難しいものだが、一応目安は6%と言われている。手取300,000円なら18,000円。ちなみに私の家もギリギリこのくらいの金額を光熱費に費やしている。

携帯代などの通信費

これは工夫次第でかなりの節約が可能な支出だろう。まず、固定電話はこれだけ携帯電話が主流になった今の日本の家庭ではほぼ必要ないし、携帯電話は格安スマホにすることで半額以下にもすることが可能だ。

自宅で副業をしていてどうしても固定電話が必要といった特別な事情があるのならともかく、まずは固定電話をやめて携帯電話の費用を見直すだけでもかなりの支出削減が期待できるはずだ。

家賃・保険などの固定費

賃貸住宅であれば、住み続ける以上家賃はどうしてもかかる。購入した住宅でも、住宅ローンの返済がある限り毎月の支払いは発生するだろう。

家賃を節約するには我慢して狭い家や駅から遠い家に住むことである程度は可能となる。住宅ローンも金利の安い銀行に変更すれば毎月の支出は多少減らせる。

一方で保険は住居費に比べれば支出の見直しがしやすいものだろう。今ではインターネットの比較サイトや保険の相談サービスなどが非常に充実しているから、そういうものを利用するのも手だ。

被服費

特に女性であれば、毎月のように何かしらの新しい洋服が欲しくなったりするだろう。生活必需品という視点で考えれば、着る服は必要最低限あれば十分だ。しかし、もちろんそれだけでは毎日を楽しく過ごすことは難しいだろう。

男性でも靴下やシャツ、パンツなどの下着類はそのうちヨレヨレになってみずぼらしくなってしまうから定期的な買い替えは必要だ。被服費は各自の美意識や価値観などが大きく作用する支出であることは確かだろう。

なのでこれも平均を出すのはそれほど意味が無いかもしれないが、一応の目安として手取り収入の2%が良いと言われていることだけはお伝えしておく。

レジャー費・交際費

これも友だちや交際相手のある・なしやお出かけの好き・嫌いによって支出は雲泥の差となるだろう。毎週のように誰かしら友だちと会って食事をしているというアクティブな人であれば毎月何万円も飛んでいくだろうし、そうでない人にとっては交際費など0円で済むだろう。

こちらも一応の目安としては、手取り収入の2%と言われている。交際費がかかりすぎてしまって困っているのなら、まずはこの2%を目指してみても良いだろう。

子供の教育費

親が他の支出を犠牲にしてでも最も手を抜かないのが子供の教育費だ。仮に幼稚園から大学まで全部私立にした場合のかかる費用は文部科学省の「平成24年度 子供の学習費調査」によると2205万円もかかると言われている。

可能な限り質の高い教育を受けさせたいと考えるのは親心ではあるが、これこそ自分の収入や支出と正面に向き合って適正な教育費の捻出を考えなくてはならないであろう。

その他出費

以上、基本的な毎日の支出をまとめてきたが、それ以外にもまだまだ支出はある。車を所有する家庭であればガソリン代や駐車場代や車検費用がかかる。また、書籍の購入費や、医療費、結婚式のご祝儀など、私たちの生活には、見逃せない支出はまだまだいっぱいある。

ここで大切なのは「すべての支出を漏れなく把握する」ということに尽きる。家計簿を付ける最大の理由はそこにあるのだ。

多くの人が家計簿に挫折している

生活費の節約のためには家計簿が大事ということはとてもよく分かっている。よく分かっているけれども、今まで「家計簿を付けよう」と付け始めて挫折してしまったことは一度や二度ではない、という人はたくさんいるのではないだろうか。

株式会社マネーフォワードが2015年の4月に20歳以上の男女3,302名を対象に行ったアンケート調査によると、女性の7割以上、男性の過半数が家計簿の継続に挫折した経験があるという結果が得られた。生活費を節約するためにここまで大切なツールであるにもかかわらず、これほどまでの人が続けられないのである。一体どうしてなのだろうか?

なぜ、家計簿は続けられないのか?

同調査をもっと見ていくと、さらに興味深いコメントを見ることができる。

挫折の理由には男女で違いが

男女問わず、最も多い理由は「記録が面倒」というごもっともなもの。そこをさらに掘り下げると、男性の場合は「記録する時間がない」というのに対し、女性の場合は「細かく内容をこだわりたい」というある意味真逆の理由が存在することが分かった。

ついついしてしまう浪費・衝動買い

また、うまく貯金ができなかった原因ついては「浪費・衝動買い」が1位で、男性は趣味に費やしたり飲み代に使ったりするのに対し、女性は洋服の購入で衝動買いやストレスの発散(やけ食い?)についつい浪費してしまうことが分かった。

それ以外にも「適正な予算が分からない」や「急な出費が予想以上に発生した」というものや、「収入が少ない」「借金がある」という切実な理由も。

家計簿はとても大切なものだが、私たちは家計簿のために生きているわけではない。人間、生きていれば貯金よりも大事なことに遭遇する機会はたくさん訪れる。そういうできごとが重なってしまえばいつの間にか家計簿への意識が薄れてしまい、挫折してしまうのは容易に想像できるだろう。

家計簿継続の最後の切り札、「マネーフォワード」

要は家計簿にかける時間や面倒をどうにかできれば続けられるのだ。自分の手を煩わせることなく、容易に漏れなく家計管理ができるツールはないだろうか……。

と、ここまでさんざん述べてきた私たちの家計管理についてのニーズを汲みとったかのような自動家計簿・資産管理サービスが「マネーフォワード」である。

放置していても大丈夫。だから続く

少し前にチュートリアルの徳井義実が出演していたCMでその名前は知っているという人もいるだろう。マネーフォワードはあなたの所有する銀行口座や証券口座の情報はもちろん、クレジットカード、年金から電子マネー、果てにはネットショッピングからマイルまで、全部一度登録さえしてしまえば、あとは勝手にデータを吸い上げて家計簿にしてくれるというサービスなのだ!

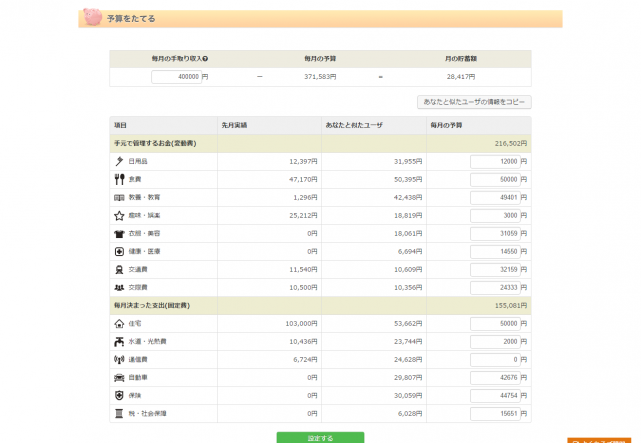

このように支出データが自動・手動で追加される(内容・数値はすべて架空のものです)

だから銀行からお金を下ろしたら、そのデータは即時にマネーフォワードに反映される。また、Amazonや楽天のようなネットショップから何かを買ったらそのデータも「Amazonで◯◯◯を買った」という形で記録されるのだ。

マネーフォワードはここまでできる!

クレジットカードやネットショッピングは分かるが、スーパーで現金で買ったものはどうすれば良いの?と思うだろう。その場合は先ほどのCM動画にもあるようにレシートをスマホで撮影するだけで良いのだ。

レシートの文字情報をスマホでスキャンできてしまうだけでも驚きだが、まだまだ驚くなかれ。読み取ったレシートの情報はマネーフォワードが自動で分類し、食費や日用品などに振り分けてくれるのだ。もし、その自動振り分けが意図したものと違う場合は手動で直さなくてはならないが、安心してほしい。一度振り分けたデータをマネーフォワードはきちんと学習し、次回以降はその形で振り分けるようになってくれる。もちろん、手入力による支出の入力にももちろん対応している。

そんなマネーフォワードには大きく分けて家計管理、予算管理、資産管理、分析の4つの機能がある。ひとつひとつ解説しよう。

家計管理

今述べた、毎日の支出を記録してくれるいわゆる家計簿機能に加え、今現在の支出状況がどうなっているのかについて、収支内訳書にしてまとめてくれる機能がある。ここで支出の分類を振り分けていた機能が活かされている。

このように何にいくら使っているのかいつでも見ることができる。外食費や飲み代など予算オーバーしていないか、これならすぐにチェックすることができるだろう。

予算管理

前半でも説明した、食費や日用品に毎月いくらまでならかけられるか?それが管理できるのがこの機能だ。これはあなたの手取り収入金額さえ入力すれば、それを元にあなたに似たユーザーの予算モデルを提案してくれるという実に使える機能なのだ。

こうすれば、「あ、ちょっと私洋服にお金かけすぎているみたい」ってことが即座に分かる。私たちはどうしても「みんなと一緒である」と安心感を覚える民族であるから、こういう機能はその点を上手に突いたものと言えるだろう。

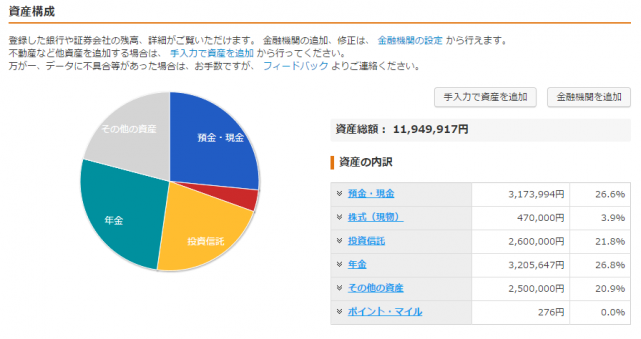

資産管理

また、銀行預金のみならず、投資や年金などの資産構成もこのように一覧で見ることが可能だ。

私たちにはまだまだ先の話だが、これは将来相続するときにそのまま財産目録として活用することも可能だろう。そのくらい、詳細にまとめられている。

未来の家計予測・分析

そして今日も無駄遣いを続けてしまうあなたを一瞬で青ざめさせるほどの破壊力を持ったマネーフォワードのリーサルウェポンとでも言うべき機能がこの「未来シミュレーター」だ。こちらの画面を見てほしい。

未来シミュレーター(内容・数値はすべて架空のものです)

注目すべきは「このままでは、 26 年後に貯金が底をつき、生活に余裕がなくなることが想定されます。」という診断結果だ。年金に期待ができない今の時代、60歳を過ぎてからお金が消えるのは今の時期に消えるよりも何倍も恐ろしい。

もちろん、脅して終わりではない。あなたの家族の人数や人生のイベントなど、条件を細かく設定し直せば、あなたによりピッタリの診断になっていくのだ。

有料版ならではの機能とは?

マネーフォワードには基本的な機能が使える無料版と、月額500円の有料版がある。有料版になると、家計のデータが何年も保管されるので、例えば2年前と光熱費を比較したりできる。さらに登録できる金融機関の数が無制限にもなる。

そして何よりありがたいのがファイナンシャルプランナーによる相談コーナー、「お金のコンサル団」だ。いわゆるQ&Aサイトだが、有料会員のみが質問を送信、回答を閲覧することができる。過去に掲載されたQ&Aももちろん閲覧できるので、自分と同じ悩みをもった人のQ&Aを探すこともできるだろう。

今後のマネーフォワードはこうなる!

300万人の利用者のうち、90%以上が満足しているというマネーフォワード。今後は今の資産状況をふまえてより資産を殖やすための提案をしてくれるレコメンデーション機能を追加する予定となっている。

今現在でも十分すぎるほどの機能なのに、まだまだ機能を発展させようという姿勢は崩さずにいるようだ。

これで家計簿が続けられなかったらもう諦めたほうがいい

家計簿が続けられないと嘆いていたあなた、いかがだっただろうか。「これなら少しは続けられるかな?」と思われたのではなかろうか?

それもそのはずだ。基本的には放置で良いのだから、続かない理由がない。ハッキリ言ってしまうが、このマネーフォワードで家計簿が続けられないのであれば、自分で家計簿を付けることはもう諦めて、費用はかかるけど専門家に頼むなど、他の方法を考えたほうがいいかもしれない。

そこまでするのはイヤ!というのであれば、今のうちにアプリのダウンロード、登録だけでもしておこう。5年後10年後にきっと「あのとき登録しておいて良かった」と思うはずだ。

(取材協力・画像提供/株式会社マネーフォワード 取材・文/HOW MATCH編集部)